|

+48 54 413-35-31 |

|

Pilnuj kosztów, zyski zatroszczą się same o siebie |

Co w trawie piszczy ...

Felieton /nie tylko/ podatkowy - 70

Po ostatnich parlamentarnych wyborach, zwycięska koalicja, zapowiadała szybkie wprowadzenie szeregu zmian w naszym systemie podatkowym.

Po ostatnich parlamentarnych wyborach, zwycięska koalicja, zapowiadała szybkie wprowadzenie szeregu zmian w naszym systemie podatkowym.

Postulatów do realizacji było sporo, choć prezentowano je dość ogólnikowo, jak choćby gotowość do zmniejszenia obciążeń podatkowych, przywrócenia poprawy stanu i transparentności finansów publicznych, wprowadzenia korzystnych i czytelnych zasad naliczania składki zdrowotnej, zwolnienia pracodawcy od składek ZUS od początku choroby pracownika i za czas urlopu przedsiębiorcy, wprowadzenia kasowej metody rozliczania podatku PIT, podwyższenie kwoty wolnej …... itp.

Minęło ponad pól roku i każdy przedsiębiorca oraz pracownik może sobie sam odpowiedzieć; ile i co z tych zapowiedzi udało się zrealizować ?!

Niezależnie od powyższego, warto zwrócić uwagę na oczekiwany przez doradców podatkowych i ich klientów wyrok Trybunału Konstytucyjnego z 23.07.2024 (K13/20), w którym wskazano, że przepisy zobowiązujące doradców podatkowych do ujawniania tajemnicy zawodowej w zakresie raportowania schematu podatkowego (MDR) są niezgodne z konstytucją, co ni mniej, ni więcej oznacza, że doradcy nie muszą donosić na swoich klientów. A zatem, nikt nie może już zobowiązać doradcy podatkowego do składania informacji o zastosowaniu przez podatnika przewidzianych w prawie przepisów, które mają na celu optymalizację obciążeń podatkowych.

I na koniec, coś lżejszego …. bowiem rozpoczęły się letnie igrzyska XXXIII Olimpiady Paryż 2024. Znajdźmy więc trochę czasu, by oderwać się od naszych codziennych, podatkowych problemów i obserwować poczynania naszych sportowców, życząc im osiągnięcia jak najlepszych wyników.

Felieton /nie tylko/ podatkowy - 69

Zima, a jakoby jej nie było, dni stają się krótsze, cała przyroda odpoczywa i tak jakoś zrobiło się szaro i smutno, choć człowiek musi być cały czas aktywny, tak jak przez całą resztę roku.

Zima, a jakoby jej nie było, dni stają się krótsze, cała przyroda odpoczywa i tak jakoś zrobiło się szaro i smutno, choć człowiek musi być cały czas aktywny, tak jak przez całą resztę roku.

Dla przedsiębiorców i dla nas - ich rozliczających, to niestety okres szczególnie intensywnych działań. Bo kończy się stary 2023 r. i czeka nas aż do wiosny czas podsumowań rocznych, a więc składania zeznań, sprawozdań i innych rozliczeń.

I gdyby tylko chodziło o rutynowe, powtarzające się czynności ... ale ... no właśnie - wciąż zmiany, zmiany, zmiany. Tym razem spowodowane wynikami wyborów parlamentarnych i ukonstytuowaniem się nowego rządu, który zapowiada inne podejście m.in. do gospodarki i finansów, w tym do spraw podatkowych.

Czekamy zatem na pierwsze decyzje nowego ministra Andrzeja Domańskiego i realizację postulatów zgłaszanych w umowie koalicyjnej przez nową ekipę. Z tym, że oprócz ogólnikowych haseł „powrotu przewidywalności w systemie podatkowym, ustabilizowania prawa i przywrócenia dialogu z organizacjami pracodawców" oczekiwać należałoby więcej konkretów. W umowie tej zapowiadano bowiem m.in. odejście "od opresyjnego systemu podatkowo - składkowego m.in. poprzez wprowadzenie korzystnych i czytelnych zasad naliczania składki zdrowotnej". Czy to oznacza powrót do zasad sprzed 2022 r. - nie wiadomo. Czy chorobowe pracownika płatne będzie przez ZUS, już od pierwszego dnia choroby? Czy będzie kasowa metoda rozliczeń? Czy przedsiębiorca będzie mógł korzystać z urlopu i nie opłacać w tym czasie składek ZUS?

Czy wreszcie, za kilka miesięcy podatnicy VAT czynni będą musieli wystawiać faktury za pomocą KSeF. Jest to na tyle ważne dla biur rachunkowych, bo już najwyższy czas przygotowywać się do wystawiania faktur w nowym systemie, co do którego wdrażania jest wiele pytań, niejasności i wątpliwości. Nowy KSeF, to nie tylko poznanie technicznych tajników, ale też ułożenie na nowo komunikacji z Klientami, bo jest to rewolucja w pracy biur rachunkowych.

Dlatego też z nowym 2024 rokiem, życzmy sobie nawzajem jak najszybszych rozwiązań w powyższych tematach, by współpraca z przedsiębiorcami była dla każdej ze stron korzystna.

Wszystkiego najlepszego!

Felieton /nie tylko/ podatkowy - 68

Lato w pełni, a od temperatury powyżej 30 ˚C robi się naprawdę gorąco.

Lato w pełni, a od temperatury powyżej 30 ˚C robi się naprawdę gorąco.

Ale nic tak nie rozgrzewa, jak ciągła konieczność dostosowywania się do warunków prowadzenia biznesu. W szczególności w ostatnich latach, kiedy pandemia, Polski Ład, trwająca wojna w Ukrainie, inflacja i drożyzna sprawiają, że prowadzenie działalności gospodarczej to ogromne ryzyko.

Wydaje się, że tych kryzysowych przesłanek jest na tyle dużo, że mogą one przezwyciężać tę znaną polską przedsiębiorczość i elastyczność.

Dane GUS wskazują, że ilość małych firm na rynku nie rośnie, a w ostatnich latach spada i coraz więcej biznesów zawiesza swą działalność. Ten sam GUS podaje, że przyczyną tego stanu rzeczy jest niepewność sytuacji gospodarczej, koszty zatrudnienia, niejasne, niespójne i niestabilne przepisy prawa, chaos i wysokie obciążenia na rzecz budżetu państwa.

W tych warunkach, prowadzenie działalności wiąże się ogromnym ryzykiem dla majątku firmowego i osobistego przedsiębiorcy. Podatek dochodowy i składka zdrowotna jako quasi podatek, płacona jest od wszystkich dochodów, a nie tylko tych, które są wydatkowane na cele osobiste. Oznacza to wprost, że jeśli przedsiębiorca przeznaczy cały swój dochód na środki trwałe związane z rozwojem firmy, to i tak na bieżąco musi płacić podatek i składkę zdrowotną od 100% dochodów.

Dlatego tak ważne jest, by szczególnie w małych, jednoosobowych firmach pomyśleć o zabezpieczeniu się poprzez wybór bardziej bezpiecznej formy prowadzenia działalności gospodarczej i oddzieleniu majątku prywatnego od zobowiązań firmowych.

Można zatem przeanalizować sytuację, w której mała - ale z pewnym potencjałem na rynku - firma – mogłaby przejść na działalność w ramach spółki z o.o. i wybrać opodatkowanie ryczałtowe w ramach estońskiego CIT. W tym przypadku, korzyści podatkowe będą dotyczyć niższej, bo 9% stawki CIT. Poza tym – jeśli spółka będzie wieloosobowa - opodatkowanie wspólników, czyli dywidenda nastąpi dopiero w momencie wypłaty, zapłata podatku będzie odroczona, no i składki zdrowotnej też się nie płaci. Nie ma też daniny solidarnościowej (4%), gdyż dochody opodatkowane dywidendą, nie są objęte tym podatkiem.

Stąd też, w chwilach letniego wypoczynku, warto rozważyć formę zmiany opodatkowania biznesu, gdyż w dobie kryzysów i niepewności zapewnienie sobie i swojej rodzinie bezpieczeństwa staje się priorytetem w prowadzonej działalności.

Felieton /nie tylko/ podatkowy - 67

Koniec roku, to czas podsumowań i refleksji nad upływającym czasem, ale także próba przewidywania najbliższej przyszłości.

Koniec roku, to czas podsumowań i refleksji nad upływającym czasem, ale także próba przewidywania najbliższej przyszłości.

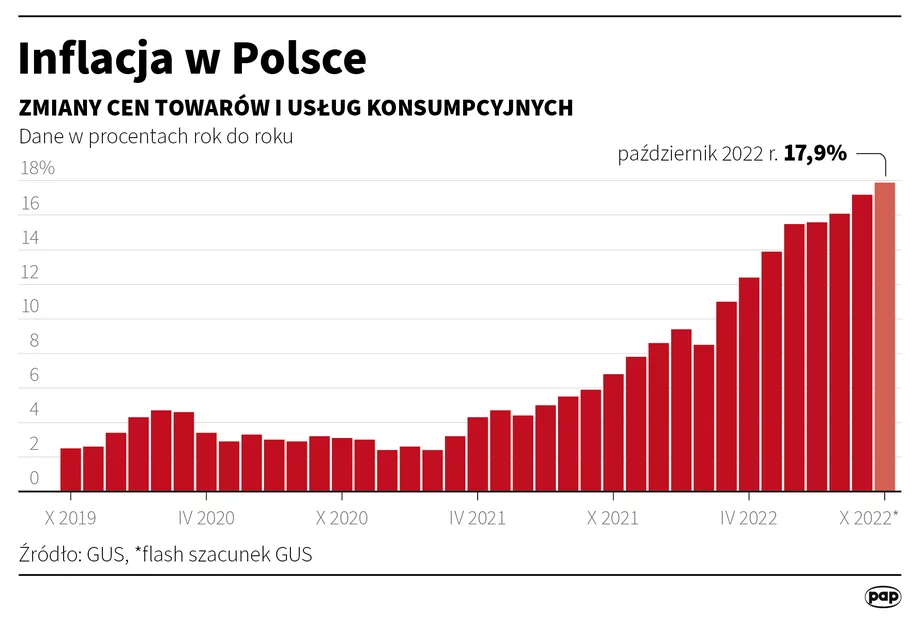

Wojna w Ukrainie, inflacja i drożyzna w kraju, brak środków z KPO i niepewność gospodarcza oraz wciąż istniejące zagrożenia epidemiczne dawały i dają się nam wszystkim we znaki.

Jaki będzie zbliżający się rok 2023?

Na naszym podatkowym gruncie, zapowiadane są kolejne zmiany w przepisach i zasadach rozliczeń. Podatników czekają zmiany w PIT, CIT oraz VAT. Przedsiębiorcy zapłacą po raz kolejny wyższe składki do ZUS. Wzrosną podatki lokalne oraz rachunki za energię i akcyza na alkohol i papierosy. Wróci 23 % VAT na paliwa.

Po Polskim Ładzie zmienią się zasady składania płatnikowi wniosku o pobór zaliczek na PIT bez stosowania podwyższonych kosztów ze stosunku pracy, a wtedy płatnik zaprzestanie potrącania kosztów pracowniczych.

Od nowego roku dochody osiągane przez małoletnie dzieci z rent nie będą doliczane do dochodów rodziców, a więc od 2024 r. opodatkowanie PIT spocznie na dziecku. Składki do ZUS dla przedsiębiorców będą znacznie podniesione i mogą wynieść nawet 2 500 zł. W górę pójdą także podatki lokalne.

Kluczową zmianą w podatkach będą zasady rozliczania przychodów z najmu prywatnego, które będzie można rozliczać wyłącznie w formie ryczałtu.

Przyszłoroczne zmiany obejmą także CIT; zostaną uchylone m.in. przepisy o ukrytej dywidendzie, zawieszony będzie do końca 2023 r. podatek minimalny oraz ulegną zmianie przepisy związane z estońskim CIT i cenami transferowymi.

Od stycznia czeka nas również wiele zmian w VAT. Wróci 23 % stawka VAT na paliwa co zapewne odczują konsumenci i przedsiębiorcy. Przedłużona natomiast zostanie „zerowa” stawka VAT na żywność ale tylko do połowy roku.

Na 1 stycznia 2023 roku planowane jest wejście w życie nowelizacji ustawy o VAT określanego jako SLIM VAT 3, w tym m.in. zmiana definicji małego podatnika VAT z kwoty 1 200 000 euro na 2 000 000 euro limitu obrotu.

Na vacatio legis do 1 kwietnia 2023 r. przewidziano modyfikację zasad wydawania WIS i wprowadzanych nowelą zmian w ordynacji podatkowej, prawie celnym, ustawie o podatku akcyzowym i przepisów wykonawczych oraz procedur z nimi związanych. Pozytywną zmianą jest złagodzenie sankcji wobec podatnika popełniającego błędy i traktowanie go, w każdym przypadku, jak oszusta. Dopiero przyjęcie, iż zaszło oszustwo podatkowe umożliwiać ma zastosowanie sankcji do 30%.

Z pewnością, nie są to wszystkie i najważniejsze zmiany w podatkach, które czekają nas w 2023 r. Same jednak przepisy, to nie wszystko, bowiem jak wiadomo trzeba je jeszcze prawidłowo stosować, a z tym bywa różnie.

Rok będzie trudny, ale nie takie lata bywały.

Wszystkim byłym, obecnym i przyszłym Klientom oraz Sympatykom n/biura życzymy - w Nowym 2023 Roku - zdrowia, pomyślności w prowadzonej działalności gospodarczej oraz satysfakcjonującej i życzliwej współpracy.