|

+48 54 413-35-31 |

|

Pilnuj kosztów, zyski zatroszczą się same o siebie |

Co w trawie piszczy ...

Felieton /nie tylko/ podatkowy - 68

Lato w pełni, a od temperatury powyżej 30 ˚C robi się naprawdę gorąco.

Lato w pełni, a od temperatury powyżej 30 ˚C robi się naprawdę gorąco.

Ale nic tak nie rozgrzewa, jak ciągła konieczność dostosowywania się do warunków prowadzenia biznesu. W szczególności w ostatnich latach, kiedy pandemia, Polski Ład, trwająca wojna w Ukrainie, inflacja i drożyzna sprawiają, że prowadzenie działalności gospodarczej to ogromne ryzyko.

Wydaje się, że tych kryzysowych przesłanek jest na tyle dużo, że mogą one przezwyciężać tę znaną polską przedsiębiorczość i elastyczność.

Dane GUS wskazują, że ilość małych firm na rynku nie rośnie, a w ostatnich latach spada i coraz więcej biznesów zawiesza swą działalność. Ten sam GUS podaje, że przyczyną tego stanu rzeczy jest niepewność sytuacji gospodarczej, koszty zatrudnienia, niejasne, niespójne i niestabilne przepisy prawa, chaos i wysokie obciążenia na rzecz budżetu państwa.

W tych warunkach, prowadzenie działalności wiąże się ogromnym ryzykiem dla majątku firmowego i osobistego przedsiębiorcy. Podatek dochodowy i składka zdrowotna jako quasi podatek, płacona jest od wszystkich dochodów, a nie tylko tych, które są wydatkowane na cele osobiste. Oznacza to wprost, że jeśli przedsiębiorca przeznaczy cały swój dochód na środki trwałe związane z rozwojem firmy, to i tak na bieżąco musi płacić podatek i składkę zdrowotną od 100% dochodów.

Dlatego tak ważne jest, by szczególnie w małych, jednoosobowych firmach pomyśleć o zabezpieczeniu się poprzez wybór bardziej bezpiecznej formy prowadzenia działalności gospodarczej i oddzieleniu majątku prywatnego od zobowiązań firmowych.

Można zatem przeanalizować sytuację, w której mała - ale z pewnym potencjałem na rynku - firma – mogłaby przejść na działalność w ramach spółki z o.o. i wybrać opodatkowanie ryczałtowe w ramach estońskiego CIT. W tym przypadku, korzyści podatkowe będą dotyczyć niższej, bo 9% stawki CIT. Poza tym – jeśli spółka będzie wieloosobowa - opodatkowanie wspólników, czyli dywidenda nastąpi dopiero w momencie wypłaty, zapłata podatku będzie odroczona, no i składki zdrowotnej też się nie płaci. Nie ma też daniny solidarnościowej (4%), gdyż dochody opodatkowane dywidendą, nie są objęte tym podatkiem.

Stąd też, w chwilach letniego wypoczynku, warto rozważyć formę zmiany opodatkowania biznesu, gdyż w dobie kryzysów i niepewności zapewnienie sobie i swojej rodzinie bezpieczeństwa staje się priorytetem w prowadzonej działalności.

Felieton /nie tylko/ podatkowy - 67

Koniec roku, to czas podsumowań i refleksji nad upływającym czasem, ale także próba przewidywania najbliższej przyszłości.

Koniec roku, to czas podsumowań i refleksji nad upływającym czasem, ale także próba przewidywania najbliższej przyszłości.

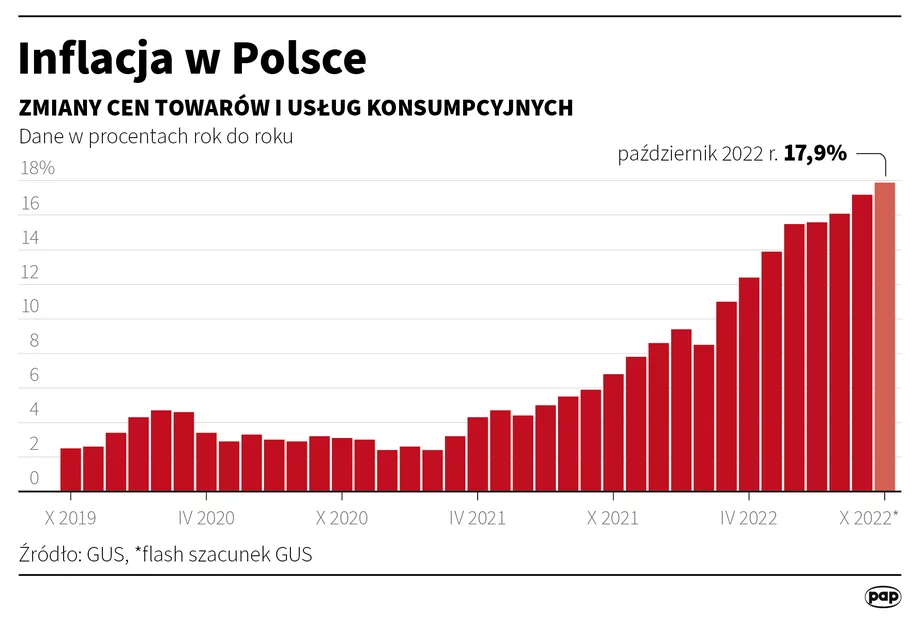

Wojna w Ukrainie, inflacja i drożyzna w kraju, brak środków z KPO i niepewność gospodarcza oraz wciąż istniejące zagrożenia epidemiczne dawały i dają się nam wszystkim we znaki.

Jaki będzie zbliżający się rok 2023?

Na naszym podatkowym gruncie, zapowiadane są kolejne zmiany w przepisach i zasadach rozliczeń. Podatników czekają zmiany w PIT, CIT oraz VAT. Przedsiębiorcy zapłacą po raz kolejny wyższe składki do ZUS. Wzrosną podatki lokalne oraz rachunki za energię i akcyza na alkohol i papierosy. Wróci 23 % VAT na paliwa.

Po Polskim Ładzie zmienią się zasady składania płatnikowi wniosku o pobór zaliczek na PIT bez stosowania podwyższonych kosztów ze stosunku pracy, a wtedy płatnik zaprzestanie potrącania kosztów pracowniczych.

Od nowego roku dochody osiągane przez małoletnie dzieci z rent nie będą doliczane do dochodów rodziców, a więc od 2024 r. opodatkowanie PIT spocznie na dziecku. Składki do ZUS dla przedsiębiorców będą znacznie podniesione i mogą wynieść nawet 2 500 zł. W górę pójdą także podatki lokalne.

Kluczową zmianą w podatkach będą zasady rozliczania przychodów z najmu prywatnego, które będzie można rozliczać wyłącznie w formie ryczałtu.

Przyszłoroczne zmiany obejmą także CIT; zostaną uchylone m.in. przepisy o ukrytej dywidendzie, zawieszony będzie do końca 2023 r. podatek minimalny oraz ulegną zmianie przepisy związane z estońskim CIT i cenami transferowymi.

Od stycznia czeka nas również wiele zmian w VAT. Wróci 23 % stawka VAT na paliwa co zapewne odczują konsumenci i przedsiębiorcy. Przedłużona natomiast zostanie „zerowa” stawka VAT na żywność ale tylko do połowy roku.

Na 1 stycznia 2023 roku planowane jest wejście w życie nowelizacji ustawy o VAT określanego jako SLIM VAT 3, w tym m.in. zmiana definicji małego podatnika VAT z kwoty 1 200 000 euro na 2 000 000 euro limitu obrotu.

Na vacatio legis do 1 kwietnia 2023 r. przewidziano modyfikację zasad wydawania WIS i wprowadzanych nowelą zmian w ordynacji podatkowej, prawie celnym, ustawie o podatku akcyzowym i przepisów wykonawczych oraz procedur z nimi związanych. Pozytywną zmianą jest złagodzenie sankcji wobec podatnika popełniającego błędy i traktowanie go, w każdym przypadku, jak oszusta. Dopiero przyjęcie, iż zaszło oszustwo podatkowe umożliwiać ma zastosowanie sankcji do 30%.

Z pewnością, nie są to wszystkie i najważniejsze zmiany w podatkach, które czekają nas w 2023 r. Same jednak przepisy, to nie wszystko, bowiem jak wiadomo trzeba je jeszcze prawidłowo stosować, a z tym bywa różnie.

Rok będzie trudny, ale nie takie lata bywały.

Wszystkim byłym, obecnym i przyszłym Klientom oraz Sympatykom n/biura życzymy - w Nowym 2023 Roku - zdrowia, pomyślności w prowadzonej działalności gospodarczej oraz satysfakcjonującej i życzliwej współpracy.